This article has been translated into French – it is a general overview of United States Taxation of Foreign Investors

Système d’Imposition des Investisseurs Etrangers aux Etats-Unis

- Système d’Imposition Américaine des Sociétés Etrangères et des Etrangers Non Résidents Règles Générales

- Planning Fiscal Avant d’Immigrer aux Etats-Unis

- Planning Fiscal pour l’Investisseur Etranger de Biens Immobiliers

INTRODUCTION

INTRODUCTION

Pendant de nombreuses années, les Etats-Unis ont été un refuge pour les investisseurs étrangers. Actuellement, ce pays n’est pas uniquement devenu un abri sûr pour les investisseurs étrangers, mais également une nation, qui dispose d’innombrables atouts au niveau des biens immobiliers et des affaires commerciales qui sont offerts sur le marché à des prix avantageux suite à la chute abrupte du dollar américain.

Un aspect méconnu, toutefois, est que les lois fiscales aux Etats-Unis sont très favorables à l’investissement étranger et prévoient occasionnellement le paiement aux investisseurs étrangers d’intérêts hors taxes par les contribuables américains. Les plus-values en capital en provenance de l’investissement peuvent être hors taxes ou assujetties à des taux fiscaux de 15% et les lois complexes offrent de nombreuses méthodes qui permettent de différer le paiement des impôts américains à une date ultérieure.

Parallèlement, lesdites lois peuvent devenir des pièges fiscaux pour l’investisseur mal renseigné et avoir comme résultat qu’il paiera aux alentours de 65% d’impôts sur les gains et, en cas de décès, de 48% de droits de succession sur les biens aux Etats-Unis.

Ce guide descriptif aidera à fournir à l’investisseur étranger, en tant que société ou personne physique, une introduction de base aux lois fiscales aux Etats-Unis, telles qu’elles s’appliquent à l’investisseur étranger. Espérons que l’investisseur étranger se rendra compte qu’il est le bienvenu aux Etats-Unis. Ce guide devrait surtout informer l’investisseur étranger que les lois fiscales aux Etats-Unis sont complexes et qu’elles doivent être traitées avec une approche hautement professionnelle si on veut échapper aux pièges en matière fiscale et profiter des nombreux avantages fiscaux offerts par les Etats-Unis.

Les règles générales, dont il sera question dans cet exposé, ne doivent pas être considérées comme conseil légal ou fiscal et les contribuables devront s’en informer auprès de leurs conseillers juridiques, comptables et fiscaux.

Système d’Imposition des Investisseurs Etrangers aux Etats-Unis

Table des Matières

I. SCHEMA D’IMPOSITION

II. STATUT LEGAL POUR DES RAISONS FISCALES

III. DEUX TYPES DE STRUCTURES D’IMPOSITION SUR LE REVENU FÉDÉRAL

IV. L’IMPACT DES TRAITÉS BILATÉRAUX

V. TAXES SUR LES BÉNÉFICES D’UNE FILIALE

VI. PLANNING AVANT L’IMMIGRATION– IMPOTS SUR LES REVENUS ET GAINS

VII. PLANNING AVANT L’IMMIGRATION– DROITS DE SUCCESSION ET SUR LES DONATIONS

VIII. CIRCONSTANCES ATTÉNUANTES ET AVANTAGES SPÉCIAUX SUR LE PLAN FISCAL

IX. STRUCTURE D’IMPOSITION IMMOBILIERE

X. PROPRIÉTÉ DE BIENS IMMOBILIERS

XI. POLITIQUE DES AVANTAGES ET PIÈGES FISCAUX POUR L’INVESTISSEUR ÉTRANGER DE BIENS IMMOBILIERS

XII. LES STRUCTURES DE LA POLITIQUE FISCALE

I. SCHÉMA D’IMPOSITION

- Etranger Résident aux Etats-Unis (« Résident Fiscal ») Soumis à l’Impôt

a. Imposition sur les Revenus – Revenus Universels

b. Droits de Succession – Biens Universels

c. Droits sur la Donation – Biens Universels

- Etranger Non Résident – Soumis à l’Impôt

a. Imposition sur le Revenu- Revenu gagné aux Etats-Unis, Type Limité de Revenu gagné à l’Etranger

b. Droits de Succession – Biens aux Etats-Unis uniquement

c. Droits sur la Donation – Propriété Immobilière et Biens Corporels sis aux Etats-Unis

Il y a une énorme différence dans la façon où les Etats-Unis assoient des impôts sur le revenu, des droits de succession et sur la donation à un immigrant potentiel qui est considéré comme « résident fiscal », et à une personne qui a encore un statut légal d’ « étranger non résident ». Un résident fiscal sera soumis aux impôts américains sur le revenu, aux droits de succession et sur la donation au niveau universel, alors que, de manière générale, les étrangers non résidents paieront uniquement des impôts américains sur le revenu gagné aux Etats-Unis ainsi que des droits de succession uniquement sur la propriété immobilière et les biens corporels aux Etats-Unis ainsi que sur certains biens incorporels.

II. STATUT LEGAL POUR DES RAISONS FISCALES

- Résident pour des Raisons d’Imposition sur le Revenu

a. Green Card – Carte Verte

b. Preuve de Présence Importante

c. Choix Volontaire

d. L’Exception de la Connexion Proche

e. Les Traités: Une Epreuve Complémentaire

Etrangers Non Résidents – Impôts sur le Revenu

Un étranger non résident est par définition tout résident d’un pays autre que celui des Etats-Unis, qui n’est pas « résident américain » pour des raisons d’imposition sur le revenu aux Etats-Unis. En règle générale, un étranger n’est pas considéré comme résident américain d’un point de vue fiscal, si celui-ci ne dispose pas (1) d’une carte verte comme preuve de résidence permanente aux Etats-Unis ou (2) d’une « période de séjour importante » sur le territoire américain, comme décrit ci-dessous. Il y a évidemment des exceptions à cette règle, qui seront également prises en considération.

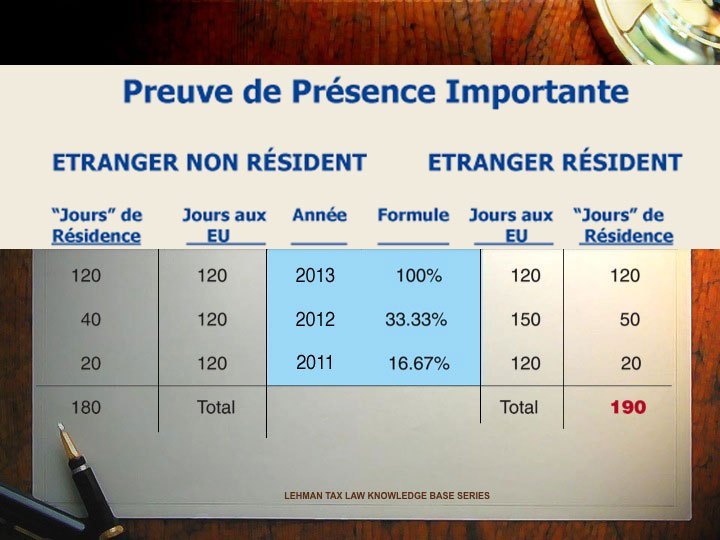

Un étranger a « une présence importante » aux Etats-Unis au cours de l’année civile où il est physiquement présent aux Etats-Unis pendant une période d’au moins 31 jours et, dans cette même année civile, pour un total joint de 183 jours ou plus au cours des trois années antérieures, selon une certaine formule, comme expliquée ci-après.

Afin de calculer cette période combinée de 3 ans – la formalité des 183 jours -, chaque jour, passé aux Etats-Unis pendant l’année civile “combinée” en cours, compte comme un jour complet, chaque jour de l’année précédente comme un tiers d’une journée et chaque jour de la deuxième année antérieure comme un sixième d’un jour. Voici un exemple concret:

Les Etats-Unis ont des traités d’imposition avec beaucoup de pays. De manière générale, ces traités prévoient que les résidents et les sociétés de chaque pays faisant partie du traité ont droit à un traitement fiscal plus libéral que les résidents et les sociétés de pays non adhérents aux traités. La notion de résidence sous les traités diffère de la définition générale et peut donner droit à un étranger non résident de passer plus de temps aux Etats-Unis chaque année sans être un résident assujetti au régime fiscal américain. En général, les traités fiscaux ne permettront à l’étranger de rester non résident pour des raisons fiscales aux Etats-Unis tant que cet étranger, couvert par le traité, restera moins de 183 jours sur le territoire américain par année individuelle et ne dépassera pas la période cumulative des trois ans.

Ce même genre de traitement, c’est à dire celui de permettre aux étrangers de prolonger leur séjour aux Etats-Unis de moins de 183 jours chaque année sans devenir résident fiscal aux Etats-Unis, est également accessible à certains étrangers qui sont ressortissants de pays n’ayant pas de traité fiscal avec les Etats-Unis. Si un étranger peut prouver que sa société a des liens étroits avec son pays d’origine, la preuve de la présence importante est prolongé en raison de sa “connexion plus étroite” avec un pays étranger qu’avec les Etats-Unis.

La Société Etrangère – Impôts sur le Revenu

Une société étrangère est reconnue comme contribuable individuel pour des raisons fiscales aux Etats-Unis. Une société étrangère pour des raisons fiscales aux Etats-Unis est une société qui n’est pas établie sous les lois américaines ou celles d’un des états des Etats-Unis. Les statuts d’une société étrangère spécifieront si la société est étrangère ou une société nationale américaine.

III. DEUX TYPES DE STRUCTURES D’IMPOSITION SUR LE REVENU FÉDÉRAL

Les Contribuables Américains (Citoyens et Etrangers Résidents)

De manière générale, les sociétés nationales américaines, les citoyens et résidents aux Etats-Unis sont taxés par les Etats-Unis sur leur revenu net universel, quelle que soit l’origine des revenus. Des exceptions à cette règle existent uniquement pour éviter la “double imposition” du revenu étranger gagné par des Américains et par des Sociétés américaines à l’étranger. La double imposition est évitée en permettant aux contribuables américains d’obtenir un crédit pour leurs impôts américains équivalant au montant des impôts étrangers payés sur ce même revenu.

Le Contribuable Etranger

Cependant, les Contribuables Étrangers (aussi bien les personnes physiques que les sociétés) paient des impôts sur leur revenu américain de deux façons complètement différentes : soit le revenu gagné par le Contribuable Etranger est d’origine « passive » soit est-il généré par le Contribuable Etranger d’un commerce ou une affaire active aux Etats-Unis.

En outre, les règles fiscales américaines pour les Contribuables Etrangers tiennent compte du fait que la juridiction des Etats-Unis peut s’étendre à ce point-là. Par conséquent et de manière générale, un Contribuable Etranger paiera uniquement des taxes sur le “Revenu d’Origine Américaine » et non pas sur les revenus provenant de l’extérieur des Etats-Unis. Il y a toutefois des exceptions.

Afin de comprendre les deux types d’imposition différents, il est important d’examiner les règles générales qui dictent si un Contribuable Etranger exerce une “affaire active aux Etats-Unis” ou un “investissement passif”, de même que les règles qui s’appliquent à « l’origine du revenu » et « l’origine des retenues”. Ces définitions déterminent laquelle des deux sortes de règles fiscales doit être appliquée afin de mesurer la responsabilité fiscale américaine des sociétés étrangères et celle des investisseurs étrangers non résidents.

- Règles de l’Origine des Revenus

a. Revenus d’Origine Américaine

b. Revenus d’Origine Étrangère

c. Retenues

Les règles, qui détermineront si le revenu provient des Etats-Unis ou de l’étranger pour des raisons fiscales américaines, sont les suivantes :

-

Rétribution pour des services personnels. L’origine du revenu résultant des services personnels se trouve là où les services sont fournis.

-

Loyers et Redevances. Le revenu de loyers ou de redevances a son origine là où se trouve l’endroit ou lieu d’utilisation de la propriété louée ou exploitée.

-

Revenus et Plus-values d’une Propriété Immobilière. Les revenus et bénéfices de la location ou la vente d’un bien immobilier ont leur origine à l’endroit où ce bien se trouve.

-

Vente d’une propriété personnelle. Traditionnellement, l’origine du rapport de la vente d’une propriété personnelle est là “où la vente a eu lieu”, ce qui correspond, de manière générale, à l’endroit où le titre est transféré aux biens ; toutefois les règles sont devenues plus complexes et d’autres facteurs entrent en jeu.

-

Intérêt. L’origine des revenus d’intérêt est en général déterminée en fonction de la résidence du débiteur; des intérêts payés par un résident des Etats-Unis constituent une source de revenu américaine, alors que les intérêts payés par des non résidents, n’étant pas des citoyens américains, sont généralement considérés comme revenus d’origine étrangère.

-

Dividendes. L’origine des revenus de dividendes dépend généralement de la nationalité ou du lieu de constitution de la société du payeur social; en d’autres termes, les répartitions par des sociétés américaines constituent un revenu d’origine nationale, alors que celui des dividendes des sociétés étrangères est considéré d’origine étrangère. Il y a toutefois plusieurs exceptions importantes à ces règles.

-

Une Partie à l’Intérieur et Une Partie à l’Extérieur. Il y a une série de règles qui tiennent compte des origines de revenus qui peuvent être gagnés partiellement aux Etats-Unis et partiellement en provenance de sources étrangères comme, par exemple, des revenus des services de transport dont une partie est fournie sur ou une partie en dehors du territoire américain; les rentrées de la vente de propriétés de stocks, “produites”, “créées”, “fabriquées”, “manufacturées”, “extraites”, “préservées”, “remédiées”, ou “vieillies” sans l’aide et vendues à l’intérieur des Etats-Unis ou vice versa ainsi que d’autres genres de revenus. De manière générale, ceci est fait sur base d’adjudication entre les pays d’origine.

Origines des Retenues

Les règles d’origine en matière de retenues sont drôlement moins spécifiques que celles qui ont un rapport avec le revenu brut. Les règles sur les retenues des revenus gagnés aux Etats-Unis par un Contribuable Etranger prévoient simplement que le revenu imposable d’origines nationale ou étrangère est à déterminer en répartissant et en assignant correctement frais, pertes et autres retenues aux revenus bruts auxquels ils sont associés.

- Imposition des Revenus Passifs (Revenu Non Social)

a. Impôt de Quotité de 30% – Revenu brut

b. Impôts Retenus à la Source

- L’Imposition des Revenus Passifs

Si le revenu d’un Contribuable Etranger est passif de nature et ne dérive pas d’un “commerce continu ou d’une affaire active”, le revenu d’investissement d’origine américaine du Contribuable Etranger sera taxé d’un Impôt de Quotité de 30% (sans retenues). De manière générale, les types de revenus passifs gagnés par des investisseurs sont par exemple des intérêts, des dividendes, des redevances et d’autres paiements périodiques qui dérivent de l’autorisation de marques déposées, d’un fonds de commerce et de nombreuses sortes de propriété intellectuelle. Les Investisseurs Etrangers qui n’ont qu’un revenu américain passif ne sont généralement pas assujettis à l’imposition sur les plus-values et d’autres ressources exceptionnelles d’origine américaine.

Puisqu’en règle générale les Contribuables Etrangers ayant des rentrées passives aux Etats-Unis n’ont que des liens limités avec les Etats-Unis, une taxe appelée « système de retenue à la source » sera appliquée. Ce système oblige essentiellement la personne américaine qui paie le revenu passif à un Contribuable Etranger à recouvrir la taxe due et à la payer aux Etats-Unis. A défaut de paiement, la personne américaine qui est chargée de retenir cette taxe en sera personnellement responsable.

- Imposition des Revenus de Commerce ou d’une Affaire Commerciale Actifs

a. Des Taux Fiscaux Progressifs de Société

b. Des Taux Fiscaux Progressifs de Personnes Physiques

c. Un Revenu Connexe de Manière Effective.

Ce qui est d’une importance cruciale dans le cadre de l’imposition des Contribuables Etrangers aux Etats-Unis est de savoir si les personnes étrangères sont actives dans un commerce ou une affaire commerciale et, si tel est le cas, où se trouve le siège aux Etats-Unis. Les Contribuables Etrangers qui ont un commerce ou une affaire sont imposés de la même manière sur leur revenu d’origine américaine que les citoyens américains, les résidents fiscaux et les sociétés nationales. En d’autres termes, ils seront imposés sur leur revenu taxable d’origine américaine après retenues déductibles à des taux fiscaux progressifs.

Si le Contribuable Etranger est considéré comme actif dans un commerce ou une affaire aux Etats-Unis, cela dépendra de la nature et de l’étendue des contacts économiques du Contribuable avec les Etats-Unis. Il est évident que toutes les activités sociales ne doivent pas être centrées entièrement aux Etats-Unis.

La question la plus difficile est de savoir combien de fonctions de la société doivent se trouver sur territoire américain afin de créer un lieu de commerce américain?

Il est évident qu’une société pleinement intégrée, qui fabrique et vend la totalité de sa production aux Etats-Unis et qui est gérée et contrôlée aux Etats-Unis, est un commerce ou un business américain.

A l’opposé, il y a l’entreprise étrangère à 100% qui envoie des produits aux clients aux Etats-Unis, mais n’à aucun autre contact économique avec les Etats-Unis dans un commerce ou une affaire américaine. Néanmoins, entre les deux extrêmes, la présence d’un lieu commercial américain doit être déterminée cas par cas afin d’identifier l’endroit où le pur commerce avec les Etats-Unis franchit la ligne et commence à devenir un commerce aux Etats-Unis.

Il va de soi qu’au plus une société étrangère pénètre la structure économique et commerciale des Etats-Unis en profondeur, au plus elle donnera l’impression d’avoir établi un commerce ou un business aux Etats-Unis.

Des Revenus Liés de Manière Effective avec une Société Américaine

Contrairement au Contribuable Etranger qui est taxé sur ses revenus passifs américains uniquement, les revenus d’un Contribuable Etranger ayant un commerce ou une affaire aux Etats-Unis paiera des impôts sur tous les revenus générés aux Etats-Unis et, dans des circonstances limitées, des impôts américains doivent êtres payés sur les revenus d’origine étrangère et non américaine. Le revenu d’origine étrangère qui est attribuable à un commerce ou une affaire américaine du Contribuable Etranger peut être imposé par les Etats-Unis et est appelé « Revenu Lié de Manière Effective ».

Savoir si le revenu d’origine non américaine gagné par un Contribuable Etranger est taxé comme revenu “commercial”, dépendra du degré de rapprochement du revenu attribué au commerce américain du Contribuable Etranger.

Outre une partie du revenu d’origine étrangère étant soumise aux impôts américains, le revenu passif d’origine américaine peut être imposé comme revenu commercial s’il est considéré comme « Revenu Lié de Manière Effective ».

Il est possible parfois que les revenus d’origine américains passifs seront assujettis à un impôt sur les revenus nets et non pas aux 30% habituels appliqués aux revenus bruts. Par exemple, bien que les revenus d’intérêt soient normalement considérés comme « revenus passifs », il s’agit de “revenus d’un commerce actif” aux yeux d’une Banque Etrangère qui garde des dépôts et fait des affaires aux Etats-Unis. Par conséquent, l’intérêt gagné sur de tels dépôts ne serait pas taxé sur base d’un tarif uniforme, mais plutôt sur un tarif progressif qui permet des retenues de compensation pour les frais de la banque étrangère des fonds et d’autres frais dérivant du commerce aux Etats-Unis.

IV. L’IMPACT DES TRAITÉS BILATÉRAUX

Traités Fiscaux Bilatéraux

Le rôle des traités fiscaux bilatéraux dans le domaine de l’imposition des Contribuables Etrangers sur leur revenu d’origine américaine est fréquemment beaucoup plus important que les règles générales de bases susmentionnées. Les traités fiscaux entre les Etats-Unis et d’autres pays peuvent fonctionner pour (1) réduire (ou même éliminer) le taux des impôts américains sur certains types de revenus américains générés par les Contribuables Etrangers dans le pays membre du traité ; (2) neutraliser plusieurs règles statutaires sur l’origine des revenus ; (3) exonérer certains types de revenus ou activités d’impôts, par un ou les deux pays membres du traité; et (4) donner crédit pour les impôts réclamés par un pays en cas de situations où la loi nationale ne prévoit aucune disposition.

Le but principal des traités fiscaux bilatéraux américains est d’éviter le potentiel pour la double imposition dérivant des juridictions fiscales qui se chevauchent (par exemple, l’origine du revenu occasionnée dans un pays alors que le contribuable est résident dans l’autre pays).

V. TAXES SUR LES BÉNÉFICES D’UNE FILIALE

La Taxe sur les Bénéfices d’une Filiale

Il existe une taxe additionnelle dont les sociétés étrangères doivent être au courant. C’est le plus grand piège pour les moins avertis. S’il n’est pas question de bénéfices fiscaux d’un traité fiscal applicable aux Etats-Unis, une Société Etrangère peut être assujettie non seulement aux impôts sur les revenus en Floride et au niveau Fédéral en même temps s’élevant à 40%, mais, selon les faits et circonstances, les sociétés étrangères avec revenus dérivant des investissements aux Etats-Unis pourraient être soumises à une taxe additionnelle aux Etats-Unis appelée la Taxe sur les Bénéfices d’une Filiale. La taxe qui est de 30% et appliquée au revenu américain qui ne soit pas distribué comme dividende ni réinvesti dans des biens américains par la Société Etrangère.

Planning Fiscal Avant D’Immigrer aux Etats-Unis

Protéger les Intérêts Financiers de l’Immigrant Avant l’Impôt de la Résidence

VI. PLANNING AVANT L’IMMIGRATION – Impôts sur le Revenu et les Profits

- But – Minimiser les Gains et les Impôts sur le Revenu aux Etats-Unis

a. Avant de devenir un résident fiscal aux Etats-Unis, un étranger non résident voudra s’assurer s’il ne devra pas payer des impôts aux Etats-Unis sur l’argent qui, d’une certaine façon, a été gagné avant sa résidence.

Par conséquent, la stratégie clé est d’accélérer les gains avant sa résidence pour que ceux-ci, acquis pendant qu’il était étranger non résident, ne soient pas assujettis aux impôts américains après avoir obtenu sa résidence. Un exemple de cette accélération serait de négocier des valeurs sans faire de profit et de les vendre avant sa résidence. Il n’y aurait pas d’impôt à payer sur le gain et les actions pourraient être rachetées sur une nouvelle base élevée.

Assumons qu’un étranger non résident possédait des actions de Ford Motor Company pour une valeur d’un million de dollars, achetées à 100.000 dollars chacune. Si les actions ont été vendues après avoir assumé la résidence fiscale américaine, il y aura des impôts à payer sur les 900.000 dollars en profits. Si ces mêmes actions avaient été vendues par un non résident avant d’obtenir la résidence fiscale aux Etats-Unis, il n’aurait pas été imposé sur ce profit.

b. Une autre stratégie clé est d’accélérer le revenu dont le paiement est attendu après la résidence. Des paiements devraient être recouvrés avant la résidence. Voici quelques exemples d’accélération du revenu:

1. L’Exercice des options d’achat d’actions (stock-options)

2. L’Accélération des répartitions imposables provenant des plans de compensation différés

3. L’Accélération des gains sur des ventes à tempérament

c. Le fait de reconnaître une perte peut également être différé avant d’obtenir la résidence afin de l’utiliser comme gain après avoir obtenu la résidence. Des biens ayant une juste valeur du marché en dessous du coût peuvent être vendus après la résidence.

VII. Planning Avant l’Immigration – Droits de Succession et sur les Donations

- Résidence Fiscale en matière de Mutation et de Donation

Un étranger non résident peut être assujetti aux droits de succession et sur la donation aux Etats-Unis. Toutefois, les étrangers non résidents sont assujettis à ces droits uniquement sur les biens sis aux Etats-Unis.

La définition de non résidence aux fins d’imposition en matière de droits de succession et sur la donation est complètement différente que celle de la résidence pour des raisons fiscales sur le revenu. Un étranger non résident pour des raisons fiscales en matière de droits de succession et sur la donation est une personne dont le “domicile” se trouve dans un pays autre que les Etats-Unis. Le domicile est un test subjectif basé sur l’intention de quelqu’un de résider dans un pays.

- But – Minimiser les Droits de Succession aux Etats-Unis

a. La stratégie clé est de réduire les actifs de quelqu’un au minimum, avant d’établir la résidence et de voir où il y a moyen d’avoir un certain contrôle sur ces avoirs.

b. Les donations aux tierces personnes devraient être faites avant la résidence.

c. Les donations de Propriété sise sur territoire américain

1. Biens Corporels – Changement Physique d’un Endroit vers un Endroit Etranger Avant Donation.

2. Biens Immobiliers – Apport de biens et don de capital dans une société étrangère.

d. Transferts en Fidéicommis aux Bénéficiaires.

VIII. CIRCONSTANCES ATTÉNUANTES ET AVANTAGES SPÉCIAUX SUR LE PLAN FISCAL

- Etudiants

a. Un étudiant étranger qui a obtenu un statut d’immigration adéquat ne sera pas considéré comme résident américain du point de vue fiscal même s’il est ici pour une période importante où il serait normalement soumis aux impôts comme un étudiant, qui réside aux Etats-Unis.

b. Ce visa d’étudiant lui permet non seulement d’étudier aux Etats-Unis, mais également de payer des impôts uniquement sur le revenu d’origine américaine et non pas universelle. Le visa permet en outre aux membres proches de la famille d’accompagner l’étudiant aux Etats-Unis et de recevoir les mêmes avantages fiscaux.

c. Admettons qu’une femme sud-américaine de 40 ans, mariée à un homme d’affaires sud-américain extrêmement puissant, qui accompagne son épouse aux Etats-Unis avec leurs deux enfants, vient ici comme étudiante. Le revenu annuel de son époux s’élève à 1 million de dollars et a été gagné en travaillant dans le système bancaire en Colombie. Il n’a pas de revenu aux Etats-Unis. Dans ce cas-là, du point de vue fiscal américain, cet homme d’affaires sera exonéré d’impôts aux Etats-Unis sur ses revenus universels pendant qu’il vit aux Etats-Unis à temps plein pour moins de cinq ans consécutifs.

- Avantages d’un Traité

a. Les étrangers qui bénéficient d’un traité d’imposition peuvent, de manière générale, rester plus de temps aux Etats-Unis qu’un étranger qui n’est pas couvert par un traité avant d’être considéré comme étranger résident pour des raisons fiscales.

PLANNING FISCAL POUR L’INVESTISSEUR ETRANGER EN IMMOBILIER

Avantages et Pièges Fiscaux

IX. STRUCTURE D’IMPOSITION IMMOBILIÈRE

Contribuables Américains

- Citoyens Américains, Etrangers Résidents et Sociétés Nationales – Revenus Immobiliers Assujettis à la Taxation

a. Imposition des Revenus – Revenus Universels

b. Droits de Mutation et sur la Donation (pour Personnes Physiques uniquement) – Biens Universels

Contribuables Etrangers

- Etrangers Non Résidents et Sociétés Etrangères – Revenus Immobiliers Assujettis à l’Imposition

a. Imposition des Revenus – Revenus Immobiliers aux Etats-Unis

1. Généralement taxés sur les revenus nets comme les Contribuables Américains

2. Plusieurs Exceptions Importantes

b. Imposition sur les Plus-values en Capital

1. Étrangers – Taux Fiscaux Individuels

2. Société Etrangère – Taux Fiscaux de Société

c. Droits de Mutation

1. Résidence d’un Individu Etranger pour des Raisons de Succession

2. Immobiliers Américains, Sociétés Américaines ayant des Immobiliers aux Etats-Unis et les Droits de Succession et sur la Donation aux Etats-Unis.

d. La Taxe sur les Bénéfices de Filiale (uniquement pour les Sociétés Etrangères).

Taxes sur les Revenus

Les revenus d’un Contribuable Etranger provenant de biens immobiliers aux Etats-Unis ont leur propre structure d’imposition qui est différente, à beaucoup de points de vue, des autres formes de revenus gagnés par le Contribuable Etranger. Un Contribuable Etranger paiera en général des impôts sur les revenus comme un investisseur américain sur ses revenus immobiliers et le Contribuable Etranger paiera des impôts sur les plus-values provenant d’une vente de propriété immobilière aux Etats-Unis de la même manière qu’un contribuable américain.

Plus-values

Comme le contribuable américain, dans le cas de plus-values en capital de biens immobiliers, il y a un avantage marqué entre les plus-values gagnées par un étranger non résident qui sera imposé à un taux inférieur de 15% et les plus-values gagnées par une société étrangère qui devrait payer aux alentours de 40% entre la taxe de l’état de Floride et la taxe Fédérale sur les plus-values.

Droits de Mutation et sur la Donation

Un étranger non résident peut être soumis aux droits de succession et sur la donation aux Etats-Unis. Toutefois, les étrangers non résidents ne seront imposables que sur les valeurs aux Etats-Unis. Le bien immobilier américain est parmi ces catégories qui sont assujetties aux droits de mutation et sur la donation aux Etats-Unis.

L’Impôt sur la Filiale

Il y a une taxe additionnelle que les sociétés étrangères doivent assumer. Ceci est un piège important pour les non avertis. Sous réserve de la disposition d’un traité fiscal qui est appliquée aux Etats-Unis, une société étrangère est non seulement soumise à environ 40% de taxes sur le revenu pour l’état de Floride et celles Fédérales, mais les sociétés étrangères ayant des bénéfices des investissements immobiliers aux Etats-Unis pourraient, en outre, être assujetties à 30% additionnels pour l’Impôt de Filiale.

X. PROPRIÉTÉ DE BIENS IMMOBILIERS

- Attitude du Contribuable Etranger par rapport à la Propriété aux Etats-Unis – Propriété de la part d’un Etranger, de Sociétés en Noms Collectifs, de Sociétés à Responsabilité Limitée et des Sociétés Etrangères et Nationales

a. Avantages des Plus-Values

b. Impôts sur les Revenus Ordinaires

c. Charges Fiscales Immobilières

Un étranger peut gérer sa propre affaire immobilière aux Etats-Unis comme propriétaire personnel de biens immobiliers, comme partenaire d’un partenariat, comme membre d’une société à responsabilité limitée ou comme actionnaire d’une société étrangère ou nationale.

Propriété Personnelle & Propriété en Passant Par le Biais d’Entités

La Propriété personnelle ou l’utilisation d’une société en nom collectif ou à responsabilité limitée offrent en général les meilleurs résultats fiscaux sur les revenus, étant donné que les partenariats et plusieurs (pas toutes) sociétés à responsabilité limitée passent leurs caractéristiques fiscales directement aux propriétaires personnels comme si la société n’existait pas pour des raisons fiscales. Le taux des plus-values à long terme pour un étranger non résident s’élèvera à 15% maximum.

La propriété personnelle ou la propriété en passant par des entités représentent des avantages sur le revenu au niveau fiscal, mais également plusieurs inconvénients. Le fait de gérer une affaire immobilière par d’autres biais que la vraie société ne gardera pas l’anonymat de l’Investisseur Étranger.

La Propriété individuelle ou Celle en Passant par le Biais d’Entités exige du Propriétaire, Contribuable Etranger, de faire une déclaration d’impôts aux Etats-Unis. En outre, la propriété personnelle d’un étranger non résident ou en passant par le biais de la propriété immobilière aux Etats-Unis aura comme résultat que l’étranger non résident sera soumis aux impôts immobiliers sur la valeur du bien immobilier. Le Contribuable Etranger Individuel peut parfois être obligé d’échanger l’avantage fiscal sur le revenu contre les possibilités exposées ci-dessus.

Propriété Sociale

Les taux communs sur le revenu et les plus-values d’une société sont identiques. Par conséquent, tant le revenu commun et les plus-values gagnés par une société peuvent être assujettis au taux fiscal individuel de l’état d’environ 40%, comparé au taux des plus-values de 15% payé par un propriétaire particulier non résident.

De plus, le paiement de dividendes par une société à ses actionnaires non résidents pourrait être soumis à une taxe additionnelle de retenue sur les dividendes. Néanmoins, la propriété immobilière américaine par le biais d’une société garantira que les déclarations d’impôts personnelles ne doivent pas être faites par l’Investisseur Etranger personnellement.

Les barrières fiscales de propriété sociale immobilière peuvent être considérablement réduites en adoptant une stratégie fiscale adéquate.

XI. POLITIQUE DES AVANTAGES ET PIÈGES FISCAUX POUR L’INVESTISSEUR ÉTRANGER DE BIENS IMMOBILIERS

- Traités Fiscaux

- Liquidation de la Société

a. Les Problèmes de la Double Imposition

b. Contribuable Étranger – Paiement d’une Simple Taxe aux Etats-Unis.

- Intérêt de Portefeuille

a. Revenu Américain Hors Taxes

b. Déductible d’Intérêt Américain

c. Les Restrictions sur L’Intérêt du Portefeuille

d. Les Techniques

- Vente de Capital Etranger

a. Avantages Fiscaux

b. Applications Pratiques

Dès que la forme de propriété a été déterminée, il y a plusieurs atouts de stratégie additionnels qui peuvent être utiles au Contribuable Etranger.

Traités Fiscaux

Comme mentionné auparavant, un de ces atouts à la portée du Contribuable Etranger est la possibilité d’avoir recours au traité fiscal américain qui puisse exister avec le pays hôte du Contribuable Etranger. Ce type de traité fiscal garantira qu’il n’y ait pas de double imposition entre les deux pays.

Le revenu sera uniquement taxé au taux le plus élevé des deux pays. Les traités peuvent également garantir la prévention de la double imposition sous les lois fiscales immobilières des deux pays, réduire ou éliminer la Taxe de Filiale et, en général, diminuer les taxes américaines sur l’intérêt, les dividendes et le revenu social d’origine américaine de l’Investisseur Etranger.

Une Taxe Unique Américaine

Même sans avantages d’un traité, les Contribuables Etrangers qui investissent aux Etats-Unis sous forme de société peuvent garantir qu’il n’y aura pas de dividende ou de Taxe de Filiale sur le revenu gagné de propriété réelle aux Etats-Unis par une société.

Tant qu’une entité sociale vend ou distribue tous ses avoirs immobiliers et paie les impôts sociaux américains sur les plus-values, celle-ci peut être liquidée et peut répartir tous les gains, provenant de cette vente, hors taxes. Ceci peut éviter au Contribuable Etranger de payer une deuxième taxe aux Etats-Unis, étant donné que les distributions de la Société, représentant des gains de liquidation et non des dividendes, sont exemptées d’autres taxes aux Etats-Unis.

Intérêt de Portefeuille

Un autre atout permettra aux Contribuables Etrangers, en qualité de particulier ou de société, de bénéficier du fait qu’ils ont le droit de gagner un revenu d’intérêt hors taxes sur certains emprunts pour soutenir des investissements immobiliers aux Etats-Unis. En profitant et en satisfaisant les besoins des « règles d’intérêt de portefeuille », le Contribuable Etranger peut gagner des intérêts hors taxes au lieu de bénéfices immobiliers ou dividendes imposables.

Vente de Capital/Société Etrangère

Les impôts américains sur les bénéfices immobiliers peuvent être complètement éliminés dans quelques rares occasions où l’acheteur immobilier est prêt à acquérir des actions d’un Contribuable Etranger dans une société étrangère, propriétaire de biens immobiliers aux Etats-Unis. Un Contribuable Etranger peut créer une société étrangère pour avoir des biens immobiliers aux Etats-Unis. Le rapport de la vente des actions du capital dans cette société étrangère par le Contribuable Etranger n’est en principe pas imposable, même si la société américaine est propriétaire de biens immobiliers aux Etats-Unis. En raison de ses nombreuses complexités, cette technique s’applique uniquement à de très rares cas et n’est pas prise en considération du tout dans cet exposé.

XII. LES STRUCTURES DE LA POLITIQUE FISCALE

- Des Entités Spécifiques de Planning Fiscal pour Etrangers Non Résidents et pour des Investisseurs Etrangers de Biens Immobiliers

- But – Réduire les Taxes sur le Revenu Américain, les Plus-values et les Droits de Mutation sur les Bénéfices Immobiliers. Il est important de souligner que le planning des impôts sur les revenus immobiliers, des droits de succession et sur la donation est souvent contradictoire.

- La Structure – Comme Particulier ou en tant que Partenariat ou Société à Responsabilité Limitée

a. Impôt sur le Revenu

b. Impôt sur les Plus-values

c. Droits de Mutation

- La Structure – Propriété de Société Etrangère

a. Impôt sur le Revenu

b. Droits de Mutation

c. Impôt de Filiale

- La Structure – Une Société Holding Etrangère et une Filiale Américaine

a. Impôt sur le Revenu

b. Droit de Mutation

c. Impôt de Filiale

Afin de profiter d’un des nombreux avantages uniques du point de vue fiscal et d’éviter les pièges, l’Investisseur Contribuable doit trouver le moyen d’investissement adéquat qui satisfasse les besoins fiscaux du Contribuable Etranger ainsi que tous ses autres besoins personnels et commerciaux. Chaque Contribuable Etranger trouvera que sa structure fiscale est propre à lui-même et que les techniques de planning fiscal cadrent dans certaines situations et pas d’autres.

Propriété Individuelle/ou en Passant Par le Biais d’Une Entité

La propriété individuelle immobilière par un étranger non résident ou la propriété en passant par le biais d’une Entité fait qu’un étranger non résident doit faire une déclaration d’impôts aux Etats-Unis et qu’il devra probablement se soumettre aux impôts aux droits de mutation sur les biens immobiliers. Toutefois, c’est le meilleur moyen aux fins d’imposition sur le revenu.

Propriété de Société Etrangère

Un Contribuable Etranger qui investit dans des biens immobiliers passifs (ne générant aucun revenu, comme par exemple un terrain vague), qui souhaite éviter de payer des droits de mutation et de préserver l’anonymat, pourrait faire usage d’une simple société pour pouvoir être propriétaire de biens immobiliers.

Le Contribuable Etranger devrait savoir que les plus-values gagnées par une société provenant de la vente de biens immobiliers pourraient être nettement plus élevées que la propriété individuelle. Etant donné qu’il n’y a aucun revenu annuel provenant des holdings immobiliers passifs, la Taxe de Filiale peut être évitée en liquidant la société étrangère après avoir vendu les biens immobiliers de la société.

Une Société Holding de Biens Immobiliers

Un Contribuable Etranger, qui fait dans l’immobilier d’une façon active, comme par exemple une propriété produisant des revenus ou de développement, peut en général investir comme suit : Le Contribuable Etranger créera une société holding étrangère qui sera propriétaire de la société nationale à 100%, par exemple une société de Floride. Celle-ci sera le propriétaire direct de biens immobiliers.

Cette structure peut éliminer au moins deux des trois taxes auquel le Contribuable Etranger devra se soumettre. Etant donné que l’investisseur direct immobilier est une société nationale, elle ne devra pas payer d’impôts de Filiale sur ses bénéfices. Puisque l’Investisseur Etranger possède uniquement des actions dans une société étrangère, il n’y a pas de droit de succession (mortis causa). En général, l’impôt de revenu n’est toutefois pas favorable en comparaison avec la propriété individuelle.

Richard S. Lehman, Esq.

Richard S. Lehman est diplômé de la Faculté de Droit de Georgetown et a obtenu sa maîtrise en fiscalité de l’Université de New York. Il a servi en tant qu’assistant de l’Honorable William M. Fay, Cour fiscale des Etats-Unis et en tant qu’avocat principal, division interprétative, bureau de l’avocat général, direction générale des impôts des Etats-Unis, à Washington D.C. M. Lehman pratique en Floride du sud depuis plus de 35 ans. Durant la carrière de M. Lehman son cabinet fiscal lui a permis d’être associé à une vaste gamme de transactions commerciales incluant une clientèle à la fois nationale et internationale.

Richard S. Lehman est diplômé de la Faculté de Droit de Georgetown et a obtenu sa maîtrise en fiscalité de l’Université de New York. Il a servi en tant qu’assistant de l’Honorable William M. Fay, Cour fiscale des Etats-Unis et en tant qu’avocat principal, division interprétative, bureau de l’avocat général, direction générale des impôts des Etats-Unis, à Washington D.C. M. Lehman pratique en Floride du sud depuis plus de 35 ans. Durant la carrière de M. Lehman son cabinet fiscal lui a permis d’être associé à une vaste gamme de transactions commerciales incluant une clientèle à la fois nationale et internationale.

- Diplômé en Droit à l’Université de Georgetown

- L.L.M. en Droit Fiscal à l’Université de New York

- Assistant Légal de l’Honorable William M. Fay – Tribunal Fiscal des Etats-Unis

- Avocat Supérieur, Division d’Information, Bureau du Conseiller en chef, Ministère des Finances

- Auteur: “Taxation des Etrangers Non Résidents,” (Federal Estate Taxation of Non-Resident Aliens), le Journal le

- « Barreau de Floride »

- Coauteur et Coéditeur dans: “Affaires Internationales et Opportunités d’Investissement” (International Business and Investment Opportunities), Département de Commerce pour la Floride, Division du Développement Economique, Bureau du Développement International (traduit en allemand, en espagnol et en japonais)

M. Richard S. Lehman, Esq.

AVOCAT FISCALISTE

6018 S.W. 18th Street,Suite C-1, Boca Raton, Florida 33433

(561) 368-1113

Télécopie : (561) 368-1349